Infortuni (polizza per l’assicurazione degli infortuni) - Prima parte

Si tratta di una copertura molto diffusa nel mercato italiano che tutela la persona con un indennizzo in caso di lesioni fisiche o morte per un evento accidentale. La soluzione può essere sottoscritta da un singolo individuo o in forma collettiva, in genere la somma assicurata è rapportata alla capacità di reddito dell’assicurato

13/03/2023

È la polizza che copre l’inabilità temporanea, l’invalidità permanente o la morte della persona assicurata, qualora queste siano conseguenza di un evento fortuito, cioè di un evento non prevedibile e inevitabile.

Si tratta in pratica di un contratto di assicurazione, assai comune nel nostro mercato, col quale l’assicuratore si obbliga al pagamento di una determinata somma all’assicurato (oppure a un terzo beneficiario, se l’assicurato stesso dovesse decedere), qualora egli dovesse subire lesioni fisiche o essere vittima di morte da infortunio.

La polizza infortuni può essere individuale, quando assicura una sola persona, oppure cumulativa, quando assicura un gruppo di persone intese come soggetti omogenei: ad esempio, i dipendenti di una stessa società, coloro che fanno parte di un’associazione oppure i membri di una stessa famiglia.

La somma assicurata è decisa al momento della stipula del contratto e a essa viene applicato il tasso di polizza, che varia a seconda della rischiosità dell’attività svolta dalle persone coperte.

In caso di morte, tale somma è liquidata per intero dall’assicuratore ai beneficiari nominati al momento della sottoscrizione del contratto. Per quanto riguarda invece la somma assicurata per il caso d’invalidità permanente o temporanea, essa rappresenta il valore massimo relativo a un’invalidità o inabilità completa, pari cioè al 100%, e si procede quindi alla valutazione del grado d’invalidità che l’infortunio ha causato in forma percentuale, da parte di un medico legale incaricato dall’assicuratore. Per una somma assicurata di 100mila euro, ad esempio, un’invalidità permanente accertata del 10% corrisponderà a un indennizzo di 10mila euro.

La tabella di riferimento per il calcolo è indicata in polizza e prevede una percentuale d’indennizzo relativa a ciascuna parte del corpo che dovesse essere interessata dall’infortunio. È ispirata a quelle in uso all’Inail per l’assicurazione obbligatoria degli infortuni sul lavoro.

Vediamo un caso: la perdita anatomica o dell’uso del braccio destro (o sinistro per i mancini) per amputazione al terzo superiore equivale, secondo l’esempio della tabella presente in polizza, all’80% della somma assicurata per invalidità permanente e, se la somma assicurata è 100mila euro al 100%, a un indennizzo di 80mila euro.

Le tabelle possono variare a seconda dei mercati. Nel Regno Unito, ad esempio, sono in uso tabelle di riferimento diverse e, per certi versi, meno particolareggiate.

VARIETÀ E UTILITÀ DELLE POLIZZE INFORTUNI

È possibile limitare la copertura agli infortuni occorsi solo durante lo svolgimento dell’attività lavorativa indicata, oppure assicurare qualunque infortunio, indipendentemente dal fatto che avvenga durante l’attività lavorativa o nel tempo libero. In quest’ultimo caso si dice che la validità della polizza equivale alle 24 ore di vita giornaliera.

La somma assicurata è generalmente rapportata alla capacità di produrre reddito della persona oggetto di copertura, anche se non vi sono regole precise in tal senso. Nelle polizze cumulative che assicurano i dipendenti di un’azienda, la somma assicurata può essere espressa in forma di multipli dell’ammontare delle retribuzioni percepite: cinque volte la retribuzione annuale per il caso morte, ad esempio, e sei volte la retribuzione annuale per il caso d’invalidità permanente. In questo modo, l’indennizzo resterà sempre commisurato al reddito dell’assicurato.

Le polizze presenti nel mercato prevedono esclusioni ed estensioni di copertura e a esse corrispondono maggiorazioni o sconti di premio.

Un esempio tipico riguarda l’esclusione della pratica di attività particolarmente pericolose, come certi sport, ma è possibile personalizzare la copertura in base alle esigenze delle persone assicurate (o anche del contraente del contratto, quando questo fosse una società che assicura i propri dipendenti), perché sono numerose le condizioni aggiuntive che è possibile prevedere nei contratti, oltre alle classiche garanzie come morte o invalidità permanente.

Esistono polizze limitate agli infortuni che occorrono durante la guida di autovetture e mezzi di trasporto, sia per il conducente del veicolo sia per le persone trasportate. È questa una polizza che può rivelarsi particolarmente utile, perché gli incidenti stradali sono statisticamente la prima causa di morte e di lesioni gravi e permanenti.

Insomma, l’assicurazione sugli infortuni consente di coprire le conseguenze di quegli incidenti che potrebbero causare il decesso o l’invalidità permanente delle persone assicurate e che potrebbero non consentire più loro di lavorare e produrre sostentamento. Questi contratti sono quindi pensati per tutti coloro che hanno bisogno di proteggere sé stessi e i propri cari (o i propri dipendenti) da eventi fortuiti che potrebbero causare un grave problema economico per il proseguimento della loro esistenza.

Un lavoratore dipendente, ad esempio, potrebbe farsi male mentre pratica uno sport per diletto e non risulterebbe coperto dalle polizze infortuni obbligatorie previste dalla legge per il suo datore di lavoro. Un lavoratore autonomo, in caso di grave infortunio, non potrebbe più svolgere la propria attività per un periodo di tempo anche lungo e, senza questo tipo di contratto, subirebbe una perdita economica o potrebbe dover affrontare spese impreviste in caso di ricovero presso una struttura ospedaliera, come quelle relative a collaboratori familiari o simili.

NEI RAMI DANNI NON AUTO, QUELLO INFORTUNI È SECONDO SOLO ALLA RC GENERALE

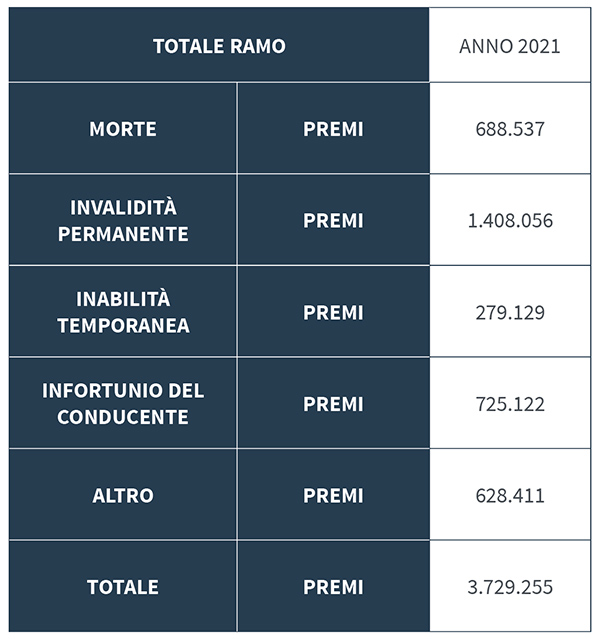

Per la sua evidente utilità, la polizza infortuni è assai popolare nel nostro mercato. Nel corso del 2021 l’Ania ha registrato una produzione di oltre 3,7 miliardi di euro in premi per il ramo che la contraddistingue, compensando la leggera flessione dell’anno precedente, dovuta al fenomeno generale di flessione dei premi che aveva interessato l’intero portafoglio a causa della pandemia.

Riconoscendone la validità sul piano sociale, lo Stato è intervenuto a più riprese per agevolare la sottoscrizione di queste polizze, per le quali, ad esempio, viene conteggiata un’imposta assai inferiore rispetto a quelle previste per gli altri rami assicurativi. Le imposte dovute per i rami malattia e infortuni ammontano al 2,5% dei premi imponibili incassati, contro il 21,25% delle polizze che assicurano l’incendio e il furto.

Sono inoltre previsti sgravi fiscali alle aziende che assicurano contro il rischio degli infortuni i propri dipendenti, il che ha determinato da tempo una forte spinta per la sottoscrizione di queste polizze, che vengono offerte come benefit per i dipendenti stessi.

Anche l’andamento tecnico del ramo infortuni risulta tradizionalmente positivo, con un loss ratio pari a circa il 35% nel 2020, contro una media totale dei rami danni superiore al 56%

Qui di seguito l’ultima rilevazione Ania dei premi contabilizzati nel 2021, in migliaia di euro, con la suddivisione in base alle maggiori garanzie previste.

© RIPRODUZIONE RISERVATA

👥